ECONOMÍA

Los peros de los fondos privados a la propuesta de reforma pensional del Gobierno

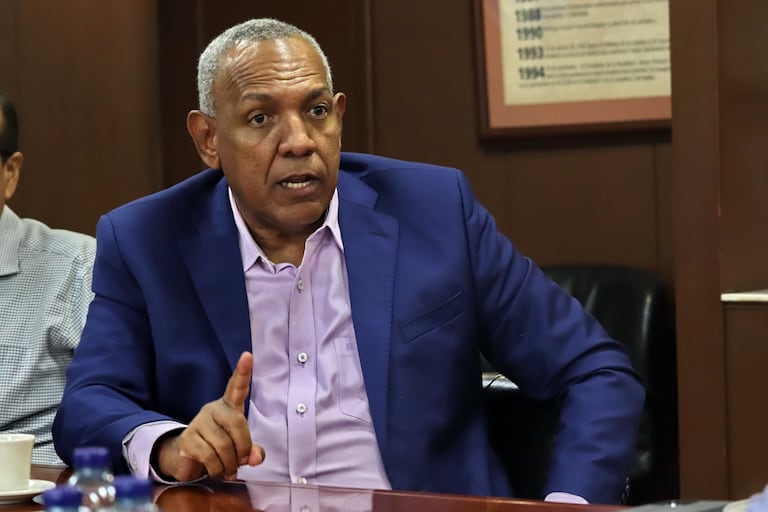

Daniel Wills, vicepresidente Técnico de Asofondos (el gremio de los fondos privados), expone sus puntos de vista sobre el borrador que presentó esta semana el Gobierno Nacional.

![]() Siga a EL PAÍS en Google Discover y no se pierda las últimas noticias

Siga a EL PAÍS en Google Discover y no se pierda las últimas noticias

20 de nov de 2022, 07:55 a. m.

Actualizado el 17 de may de 2023, 10:33 a. m.

Noticias Destacadas

Esta semana empezaron a darse algunas de las primeras puntadas de una controversia que seguramente será muy intensa en los próximos meses. Esa polémica tiene que ver con el futuro de las pensiones en el país.

En la instalación de la subcomisión de la reforma pensional, el Gobierno Nacional presentó su borrador de propuesta que recoge las ideas que ya había expuesto en campaña el presidente Petro y que apuntan a un sistema de pilares en el que las personas que devengan hasta cuatro salarios mínimos pasarían obligatoriamente al régimen público, que administra Colpensiones.

De cuatro salarios en adelante ahorrarán también en los fondos privados. El borrador del texto plantea un pilar solidario, que es otorgar una mesada de $500.000 a los que no pudieron pensionarse.

Aunque la discusión apenas inicia, Asofondos, el gremio que agrupa a los fondos privados de pensiones, ha planteado ya sus preocupaciones porque un alto número de colombianos ya no dependerá de sus propios ahorros para cubrir su pensión sino del compromiso del Gobierno.

Además, se perderán unos importantes recursos de inversión que han sido claves para la economía desde que se creó el sistema hace casi 30 años.

Daniel Wills, vicepresidente Técnico de Asofondos, habló con Colprensa sobre estas preocupaciones.

Le puede interesar:¿Renunciaría a su trabajo? La reveladora respuesta de los colombianos a esta pregunta

¿Qué efecto puede tener obligar a quienes ganan menos de cuatro salarios mínimos a pasarse a Colpensiones?

Lo primero es saber que 9 de cada 10 trabajadores cotizan al sistema de pensiones por menos de cuatro salarios mínimos y sus aportes representan el 85% de los aportes totales. Lo segundo, es que a diferencia de los fondos de pensiones, donde la cotización se invierte, en Colpensiones la cotización se gasta.

Y esto es clave entenderlo porque la propuesta tiene varios efectos, tal vez el más importante es que para 9 de esos 10 afiliados, la pensión dejará de estar respaldada por ahorro propio e inversiones reales y pasará a ser una promesa del Gobierno. ¿Cómo se va a cumplir esa promesa? Dicho de otra forma, ¿cómo se van a pagar las pensiones? La respuesta no está clara para el país.

Solo es claro que se deja de construir ahorro pensional. Hay otros efectos sobre las tasas de interés, que para el ciudadano de a pie se relaciona con la posibilidad de comprar casa, y el precio del dólar, que para la gente tiene que ver, por ejemplo, con el costo del televisor, del celular, de algunos alimentos, etc.

¿Qué esperan de esta discusión pública que se va a dar sobre el tema pensional, cree que es posible convencer al Gobierno de no llevar a cabo la reforma que tiene pensada?

Esperamos aportar con rigor y con base en cifras. Los números no mienten y queremos mostrar las consecuencias que tiene dejar de ahorrar para gastar.

Sobra decirlo, pero también compartimos el objetivo de darle un subsidio a los adultos mayores que no tienen pensión, pero queremos poner sobre la mesa otras alternativas para financiar esos subsidios, por ejemplo: a futuro quitar subsidios a las pensiones altas, a la gasolina o tomar de los nuevos ingresos de la reforma tributaria, e incluso crear un fondo soberano con las rentas petroleras.

El subsidio se puede financiar de muchas maneras, pero cuestionamos que sea con la plata de las pensiones de los trabajadores.

Respecto a su segunda pregunta, compartimos el propósito de diseñar el sistema pensional que más le sirva al país y sobre todo a los trabajadores. Si no perdemos eso de vista, confío en que nuestros argumentos son muy sólidos y convencerán al Gobierno. El riesgo es que dejar de ahorrar, da caja hoy, y aunque esa caja resulta muy tentadora, sin duda irá en detrimento del bienestar de los colombianos.

Lea también: PIB del país creció 7% en el tercer trimestre del 2022, según el Dane

Hoy en día es muy bajo el número de colombianos que se pensiona, ¿cómo hacer para que ese número crezca?

La causa de esa situación es la alta informalidad laboral. Para pensionarse se requiere cotizar 1.150 semanas en el régimen de fondos de pensiones y aún más tiempo en el régimen público donde piden 1.300 semanas. Las personas que tienen estabilidad laboral pueden cumplir los requisitos para pensionarse. En contraste, quienes pasaron periodos largos en el desempleo y la informalidad no alcanzan a cumplir las semanas y por eso no se pensionan. Ellos son hoy una mayoría.

Hemos propuesto mejorar el programa de BEPS para que por cada peso aportado por un trabajador de bajos ingresos, el Gobierno complemente ese aporte y lo haga en mayor medida, cuando menor sea el ingreso de esa persona.

Así se premia el esfuerzo de ahorro y se construyen los recursos necesarios para pagar pensiones. En México existe un esquema con ese espíritu, llamado Cuota Social. El Gobierno realiza parte del aporte de los trabajadores de bajos ingresos, pero este va a la cuenta individual del trabajador y la propiedad de esos recursos es siempre del trabajador. Y el complemento es mayor en la medida en que el trabajador tenga ingresos más bajos.

Se les critica a los fondos privados que la gente no alcanza a ahorrar lo suficiente para pensionarse, especialmente si gana menos de cuatro salarios mínimos ¿cree que la reforma que plantea el Gobierno permite garantizarles pensión a esas personas?

Se cree que en los fondos se necesitan unos montos altos de ahorro para pensionarse, pero eso es falso. Cualquier persona que complete 1.150 semanas cotizadas, sin importar el monto que haya ahorrado, tiene derecho a una pensión vitalicia en los fondos privados.

Desafortunadamente en Colombia los fondos privados compiten en una cancha desnivelada con Colpensiones. Esta da subsidios a las pensiones altas, mientras que en los fondos solo se subsidian las pensiones de salarios mínimos.

Esos subsidios a las pensiones altas, que son indeseables, distorsionan la discusión. Cuando una pensión alta está subsidiada, quien no recibe el subsidio siente que su pensión es baja.

La discusión seria pasa por preguntarse cuánto vale una pensión vitalicia de 4 salarios mínimos, para cuánto alcanzan los aportes que se hacen durante la vida o si es conveniente que el Gobierno subsidie pensiones altas y cómo podría garantizar los recursos suficientes para pagar las pensiones que queremos.

Lea también: Consejos para inversores: la importancia de los bonos de bienvenida

Los fondos de pensiones se han convertido en un actor importante de inversión en la economía, ¿qué efecto tiene para la economía que se les quiten recursos?

Son actores importantes. El principal perjudicado de que los fondos desaparezcan es el Gobierno mismo, porque los fondos lo ayudan a financiarse.

Recordemos que en Colombia el Gobierno gasta más de lo que recoge y año tras año debe buscar quién le preste para cubrir el faltante. Los fondos han prestado parte de esos recursos.

Los fondos son ahorros que permiten financiar muchos proyectos. Sin los fondos, esos proyectos tendrán que buscar financiación en el extranjero.

¿Y esto qué implica para los ciudadanos del común?

Eso implicaría un dólar más caro, lo que encarece a la gente productos que no se producen en Colombia, por ejemplo celulares, televisores, neveras, etc. También implicaría mayores tasas de interés, que para un ciudadano de a pie significa cuotas más altas a la hora de comprar casa propia.

¿La reforma tiene que estar planteada entre el sistema pensional público o privado o hay formas de conciliar los dos sistemas?

Las pensiones se pagan con plata y, tomarse en serio el derecho a la pensión pasa por asegurar suficiente plata para pagar las pensiones.

Por eso la clave de cualquier reforma es aumentar el ahorro pensional.

La reforma propuesta va en dirección contraria, por esa razón decimos que la reforma da pan para hoy, pero hambre para mañana. Lo más importante es una reforma que haga crecer el ahorro.

La segunda discusión es si ese ahorro lo debe administrar una entidad pública o entidades privadas. Hay personas que argumentan que es mejor una entidad pública y otras confían más en las empresas privadas.

Consideramos que debe haber administradoras públicas y privadas, y que los trabajadores deben tener la libertad de elegir.

6024455000

6024455000